Mô hình nến đảo chiều tăng hay giảm luôn được các nhà đầu tư quan tâm đặc biệt. Bởi nó là dấu hiệu quả xu hướng thay đổi giá, ảnh hưởng đến mức lời lỗ của các trader.

Khi thị trường có biến động về tăng hay giảm giá, mô hình nến đảo chiều sẽ xuất hiện. Dựa vào đây, các trader có kinh nghiệm sẽ dự đoán được xu hướng tiếp theo của giá là gì? Từ đó, họ sẽ biết nên vào hay thoát lệnh lúc nào là hợp lý.

Trong bài viết này, chúng tôi sẽ tổng hợp những mô hình đảo chiều tăng và giảm của nến.

Sơ lược mô hình nến đảo chiều là gì?

Mô hình nến đảo chiều là công cụ mô tả sự đảo chiều của giá. Đây là một yếu tố rất quan trọng trong phân tích kỹ thuật đối với các nhà đầu tư.

Còn gọi là (Head and Shoulders reversal pattern) một loại mô hình giá cả giao dịch trong đầu tư tài chính, được sử dụng để dự đoán xu hướng giá cả đảo chiều trong tương lai.

Nó xuất hiện khi giá cả tăng và sau đó giảm, tạo ra một đỉnh (head) và hai cổ (shoulders), tương tự như một con người đứng với hai vai. Mô hình này cho thấy rằng xu hướng tăng đang yếu và có thể chuyển sang xu hướng giảm.

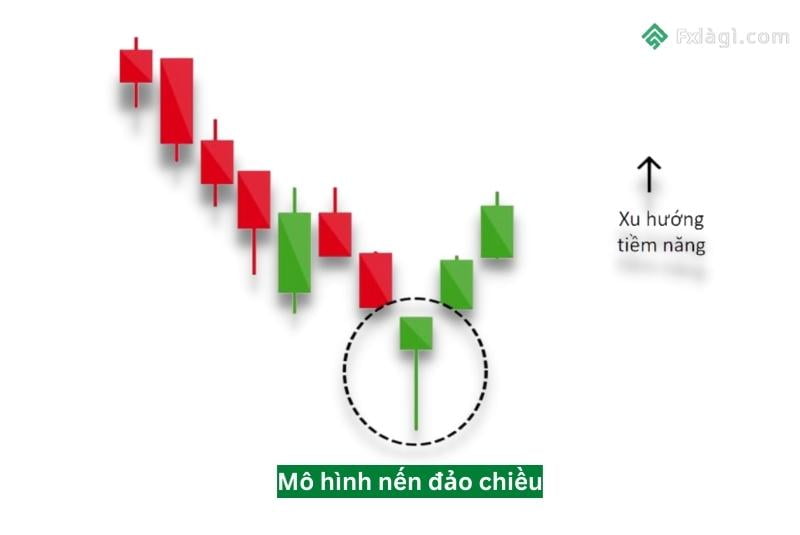

Mô hình này sẽ báo hiệu xu hướng giá sẽ chuẩn bị biến động tăng hay giảm. Nó thường theo quy luật là:

- Khi mô hình nến đảo chiều tăng xuất hiện dự báo giá sẽ tăng sau khi một xu hướng giảm vừa kết thúc.

- Khi mô hình nến đảo chiều giảm xuất hiện dự báo giá sẽ giảm sau một xu hướng tăng vừa kết thúc.

Lịch sử Mô hình nến đảo chiều đã được xem xét lần đầu tiên trong cuốn sách “The Dow Theory” của Charles H. Dow, một nhà báo tài chính và nhà giám định chứng khoán trong thế kỷ 19. Trong cuốn sách này, Dow đã tìm ra một số quy luật và nguyên tắc về việc đánh giá xu hướng giá cả của chứng khoán, trong đó có quy luật về nến đảo chiều.

Mô hình nến đảo chiều được xem là một cách để dự đoán xu hướng giá cả trong tương lai bằng cách theo dõi sự thay đổi trong giá cả và các chỉ số khác nhau, đặc biệt là các chỉ số liên quan đến khối lượng giao dịch và giá cả.

Nến này được coi là một dấu hiệu của một sự thay đổi trong xu hướng giá cả và được sử dụng để giao dịch chứng khoán và các sản phẩm tài chính khác.

Khi giao dịch với mô hình nến đảo chiều mạnh cần lưu ý gì?

Bạn cần lưu ý khi vào lệnh

Xác định chính xác: Đầu tiên, bạn cần xác định chính xác mô hình nến đảo chiều bằng cách theo dõi giá cả và các biểu đồ khác nhau.

Xác định xu hướng đảo chiều: Sau khi xác định mô hình nến đảo chiều, bạn cần xác định xem có một sự đảo chiều thực sự đang xảy ra hay không.

Xem xét cảnh quan kinh tế: Bạn cần xem xét cảnh quan kinh tế và tin tức liên quan để xác định xem mô hình nến đảo chiều có liên quan đến một sự thay đổi trong xu hướng giá cả hay không.

Tính toán rủi ro: Bạn cần tính toán rủi ro của giao dịch và đặt mức cắt lỗ tương ứng với mức rủi ro mà bạn có thể chấp nhận.

Không quá tự tin: Dù bạn có thể cảm thấy tự tin về giao dịch dựa trên mô hình nến đảo chiều, không nên bỏ qua việc theo dõi giá cả và cảnh quan kinh tế để chắc chắn rằng giao dịch của bạn đang đi theo hướng mong muốn. Lúc này, trước khi quyết định vào lệnh, bạn phải kiên nhẫn chờ đợi mô hình đảo chiều hoàn thành.

Mô hình nến đảo chiều cần được xác định chính xác bằng cách theo dõi giá cả và các biểu đồ khác nhau để xác định xu hướng giá cả. Nó cũng cần phải xác định xem liệu có một sự đảo chiều thực sự đang xảy ra hay không.

Ngoài ra, mô hình nến đảo chiều không phải lúc nào cũng chính xác và có thể gặp sai lầm. Nó cũng không phải là một dấu hiệu duy nhất của một sự đảo chiều giá cả và cần được xem xét cùng với các yếu tố khác như cảnh quan kinh tế, tin tức và thị trường.

Một cách tổng quan, lưu ý rằng mô hình nến đảo chiều chỉ là một công cụ hỗ trợ trong quyết định giao dịch và không nên được sử dụng mà không có sự kiểm soát rủi ro.

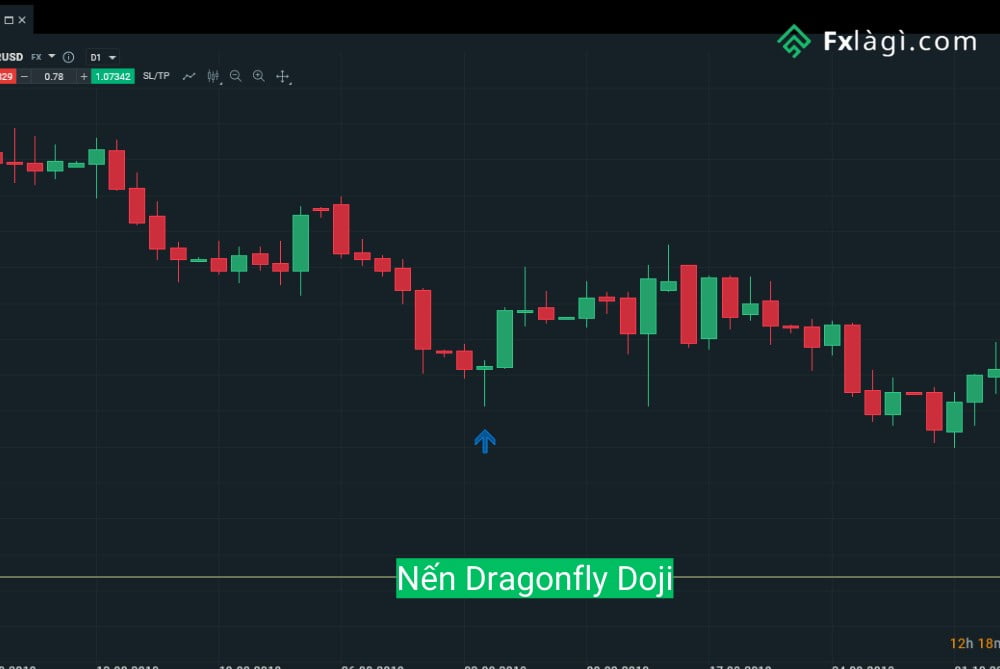

Trong một số trường hợp như mô hình Dragonfly Doji hoặc Inverted Hammer, bạn cần đợi thêm một nến nữa để có thể khẳng định chắc chắn hơn về xu hướng đảo chiều.

Bạn cần lưu ý khi cắt lỗ

Mục đích đặt cắt lỗ là phòng tránh những trường hợp bất ngờ xảy đến. Vị trí cắt lỗ trong các mô hình nến đảo chiều mạnh là gần với đỉnh hoặc đáy của mô hình đó.

- Đặt mức cắt lỗ tại mức giá thấp hơn so với điểm mua: Khi giao dịch dựa trên mô hình nến đảo chiều, bạn cần đặt mức cắt lỗ tại mức giá thấp hơn so với điểm mua của bạn để giữ cho lợi nhuận của bạn an toàn.

- Đặt mức cắt lỗ tại mức giá xác định: Bạn cần đặt mức cắt lỗ tại mức giá xác định để tránh việc bỏ lỡ cơ hội cắt lỗ khi giá cả chuyển đổi.

- Tính toán rủi ro: Bạn cần tính toán rủi ro của giao dịch và đặt mức cắt lỗ tương ứng với mức rủi ro mà bạn có thể chấp nhận.

- Tập trung vào giao dịch: Bạn cần tập trung vào giao dịch của mình và theo dõi các thay đổi trong giá cả và điều kiện thị trường.

- Tự động hóa cắt lỗ: Nếu có thể, sử dụng công nghệ để tự động hóa quá trình cắt lỗ để tránh việc bỏ lỡ cơ hội cắt lỗ.

- Tập trung vào kế hoạch giao dịch: Hãy luôn nhớ rằng cắt lỗ chỉ là một phần của kế hoạch giao dịch dựa trên mô hình nến đảo chiều của bạn và không nên được coi là một giải pháp duy nhất để điều chỉnh rủi ro.

- Chỉ sử dụng cắt lỗ khi cần thiết: Bạn không nên sử dụng cắt lỗ mà không cần thiết, vì nó có thể làm tăng rủi ro và giảm hiệu quả của giao dịch.

- Nhật ký giao dịch: Luôn ghi lại thông tin về giao dịch của bạn, điể theo dõi sự thay đổi trong giá cả và cảnh quan kinh tế, và để có thể học hỏi từ các lỗi trong quá khứ để cải thiện kế hoạch giao dịch trong tương lai.

- Tìm hiểu thêm: Hãy tìm hiểu thêm về mô hình nến đảo chiều và các kỹ thuật cắt lỗ khác để có thể hiểu rõ hơn về cách giao dịch và giảm rủi ro cho giao dịch của mình.

- Tìm kiếm sự hỗ trợ: Nếu bạn cảm thấy không chắc chắn về kế hoạch giao dịch của mình hoặc cần sự hỗ trợ, hãy tìm kiếm sự giúp đỡ từ một chuyên gia hoặc nhóm giao dịch để được hướng dẫn và tư vấn.

Bạn cần lưu ý khi chốt lời

Khi mô hình nến đảo chiều xuất hiện, xu hướng giá có khả năng cao sẽ thay đổi rất mạnh mẽ.

- Xác định mục tiêu lợi nhuận: Trước khi chốt lời, bạn cần xác định mục tiêu lợi nhuận của giao dịch và chốt lời khi đạt được mục tiêu đó.

- Xem xét cảnh quan kinh tế: Bạn cần xem xét cảnh quan kinh tế và tin tức liên quan để xác định xem chốt lời có liên quan đến một sự thay đổi trong xu hướng giá cả hay không.

- Tính toán rủi ro: Bạn cần tính toán rủi ro của giao dịch và chốt lời khi rủi ro đang được giảm đến mức chấp nhận được.

- Tập trung vào giao dịch: Bạn cần tập trung vào giao dịch của mình và theo dõi các thay đổi trong giá cả và điều kiện thị trường.

- Tự động hóa chốt lời: Nếu có thể, sử dụng công nghệ để tự động hóa quá trình chốt lời để tránh việc bỏ lỡ cơ hội chốt lời.

Nếu bạn muốn đạt lợi nhuận cao thì nên sử dụng kết hợp các quy tắc kỹ thuật khác. Còn nếu bạn muốn chốt lời tối thiểu thì nên dựa vào các vùng hỗ trợ hay kháng cự để chọn mức giá.

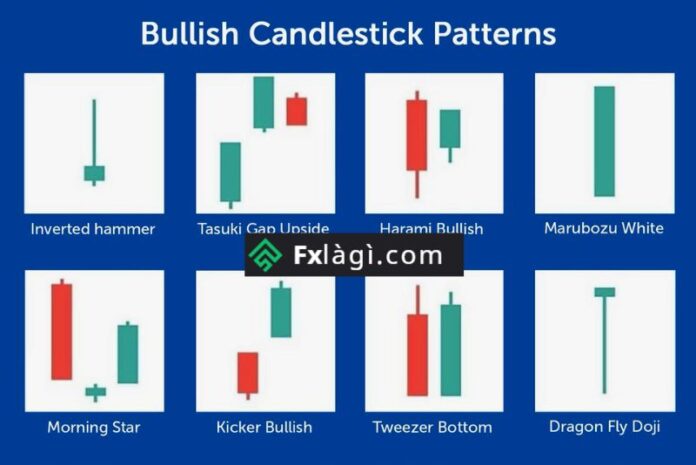

Các mô hình nến đảo chiều tăng mạnh

Bullish Engulfing

Mô hình này còn gọi là mô hình Nhấn chìm tăng bao gồm 2 nến ngược nhau. Trong đó, nến tăng giá (nến sau) sẽ lớn hơn, bao trùm lên nến giảm giá (nến trước). Nến sau sẽ có giá mở cửa thấp hơn giá đóng cửa của nến trước.

Ý nghĩa của cây nến đứng trước là thể hiện sự kiểm soát của bên bán theo xu hướng giảm trước đó. Tuy nhiên, ở phiên sau, bên mua khống chế lại đà giảm và cố gắng đẩy giá lên cao. Nếu nến giảm phía trước là một cây nến Doji thì đó là tín hiệu giá đảo chiều sẽ càng mạnh.

Dragonfly Doji

Trong phân tích kỹ thuật, người ta thường sử dụng nến đảo chiều Dragonfly Doji. Đặc điểm của nến này là thân nhỏ, giống như một đường kẻ ngang.

Ý nghĩa của nến này là sự lưỡng lự giữa mua và bán. Dựa vào nhiều dáng nến Doji xuất hiện ở những vị trí khác nhau sẽ cho những dự báo tương ứng.

Dragonfly Doji còn gọi là Doji chuồn bởi nó có hình dạng giống như con vật này. Nến có bóng dưới dài còn bóng trên hầu như không có. Bóng dưới dài thể hiện lượng bán trong phiên rất lớn nên kéo giá xuống thấp.

Tuy nhiên, sức mưa vẫn mạnh và nhanh chóng đẩy giá trở lại vào cuối phiên. Cho nên, giá đóng cửa bằng giá mở cửa và là mức giá cao nhất trong phiên. Nến này cho thấy bên mua đang chiếm ưu thế và dự báo giá sẽ có xu hướng tăng.

Tuy nhiên, để chắc chắn hơn, bạn nên quan sát thêm nến sau đóng cửa có cao hơn giá đóng cửa của Dragonfly Doji hay không?

Hammer

Nến Hammer có hình dạng như một cây búa với thân nến nhỏ. Bóng nến phía dưới rất dài, gấp 2-3 lần thân nến và hầu như không có bóng nến trên. Mô hình nến này báo hiệu nhu cầu bán đã giảm. Sức mua vẫn còn tăng nên đẩy giá lên cao.

Để chắc chắn, trader nên xem qua thanh khối lượng tương ứng với nến Hammer. Dấu hiệu đảo chiều sẽ càng mạnh mẽ nếu nếu khối lượng mua vào ở mức trung bình hoặc cao.

Inverted Hammer

Mô hình nến đảo chiều búa ngược Inverted Hammer có thân nến nhỏ và là nến đơn. Giá mở cửa, giá đóng cửa và giá thấp nhất sẽ bằng nhau. Bên cạnh đó, bóng nến trên có chiều dài gấp đôi chiều dài của thân nến.

Sự xuất hiện của nến này là dấu hiệu của sự lưỡng lự ở nhà đầu tư sau một xu hướng giảm giá đã diễn ra. Lúc này, giá bán giảm nên làm bên mua mua vào mạnh hơn.

Yếu tố này khiến giá nhanh chóng tăng lên mạnh mẽ nên bóng nến trên rất dài. Thế nhưng, sức bán vẫn đáp ứng được nên đẩy giá xuống gần với giá mở cửa.

Bóng nến càng dài cho thấy nhu cầu bên mua càng tăng, vì thế dự đoán là giá sẽ có xu hướng tăng.

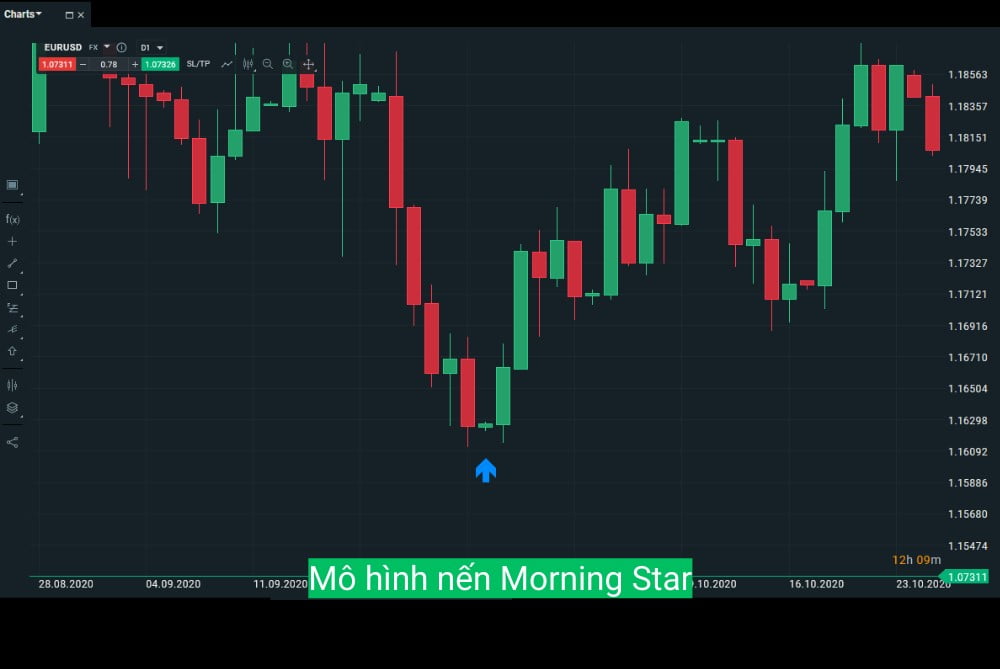

Morning Star

Tên gọi của nến này là nến sao Mai. Nó gồm 3 nến chính và thường xuất hiện ở cuối xu hướng giảm.

Trong đó, cây nến thứ nhất là nến giảm, tiếp nối xu hướng của trước đó. Nến thứ hai có thân nhỏ hoặc gần như không có, giống hình dạng nến Doji hoặc Hammer. Nên cuối cùng là một cây nến tăng.

Ý nghĩa của nến đầu cho thấy bên bán đang chiếm ưu thế nên giá bị giảm xuống. Nến thứ hai thì thể hiện sự lưỡng lự bên bán không muốn bán vì giá thấp.

Tuy nhiên, bên mua lại bắt đầu tăng nhiều hơn. Nến thứ ba cho thấy, bên mua đã giành lợi thế và bắt đầu đẩy giá lên.

Vì thế, đây là dấu hiệu đảo chiều giá tăng mạnh mẽ. Nếu nến thứ hai nằm trong vùng hỗ trợ thì tín hiệu này càng rõ nét.

Tweezer Bottom

Mô hình nến Tweezer Bottom có tên tiếng Việt là mô hình Đáy nhíp. Nó gồm 2 nến ngược chiều, trong đó nến thứ nhất là một nến giảm thể hiện giá đóng cửa gần với giá thấp nhất trong phiên.

Nến thứ hai có giá mở cửa bằng với mức đóng cửa của phiên trước. Tuy nhiên, già này ngay lập tức tăng mạnh cho đến khi hết phiên.

Mặc dù nến này hình thành trong xu hướng giảm giá. Nhưng do tâm lý thị trường thay đổi, bên phe mua lại phục hồi nên dẫn đến hình thành một xu hướng tăng giá trở lại.

Các mô hình nến đảo chiều giảm mạnh

Gravestone Doji

Nến đảo chiều Gravestone Doji này có hình dạng trái ngược với nến Dragonfly Doji. Nến có bóng trên dài còn bóng dưới hầu như không có. Lúc này, giá đóng cửa bằng giá mở cửa và đó là mức giá thấp nhất trong phiên.

Sự hình thành của nến Gravestone Doji là khi bên mua chiếm ưu thế. Nên ngay khi mở cửa, giá đã đẩy lên cao. Song, bên bán xuất hiện nên kéo giá giảm xuống bằng với mức giá mở cửa. Vì thế, sự xuất hiện của nến này báo hiệu một xu hướng giảm giá mạnh.

Bearish Engulfing

Mô hình này gọi là mô hình nhấn chìm. Nó gồm 2 cây nên trái ngược nhau. Nến sau (nến giảm giá) sẽ lớn hơn và bao trùm nên trước (nến tăng giá). Điều đó nghĩa là giá mở cửa sẽ cao hơn giá đóng cửa của nến trước.

Ý nghĩa của nến Bearish Engulfing là sự chiếm ưu thế của bên mua làm giá tăng lên. Nhưng sau đó, bên bán vượt cao hôn nên mua nên đẩy giá xuống thấp hơn. Mô hình sẽ rõ rệt hơn nữa nếu nến đứng trước là một nến Doji.

Hanging Man

Hình dạng của nến này tương tự nến Hammer nhưng xuất hiện ở đỉnh xu hướng tăng. Thân nến nhỏ và có bóng nến dưới rất dài, thường gấp 2-3 lần thân nến. Trong khi đó, bóng nến trên gần như không có.

Lực bán diễn ra rất mạnh trong cả phiên và lực mua dần áp đảo nên khống chế giá về gần mức mở cửa. Muốn xác nhận dấu hiệu đảo chiều, các nhà đầu tư cần dựa vào khối lượng giao dịch tương ứng.

Nếu nến Hanging Man có khối lượng giao dịch nằm ở mức trung bình đến cao, kèm với việc theo sau nó là một nến Shooting Star với khối lượng giao dịch cao thì sự thay đổi của giá sẽ chắc chắn hơn.

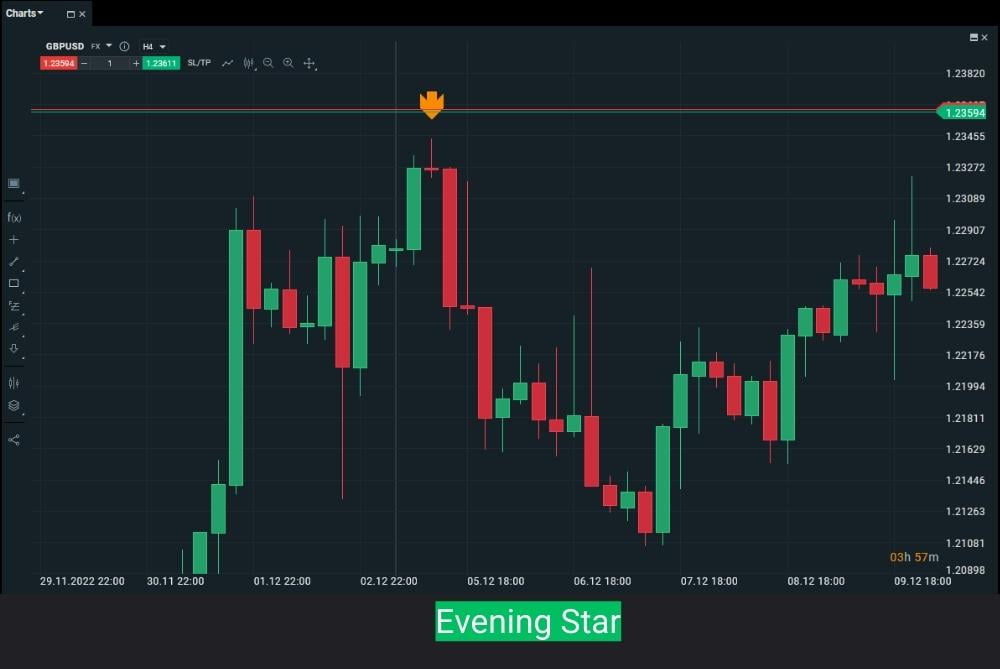

Evening Star

Nến sao Hôm xuất hiện ở đỉnh xu hướng tăng với mô hình 3 nến chính. Trong đó, cây thứ nhất là nến tăng mạnh tiếp nối theo xu hướng tăng trước đó.

Nến thứ hai thường là nến Doji hoặc Hammer có phần thân nhỏ hoặc gần như không có. Thứ ba là một cây nến giảm.

Ý nghĩa: Nếu đầu tiên thể hiện bên mua kiểm soát thị trường nên giá tăng. Nến thứ hai thể hiện sự lưỡng lự của bên mua. Nhưng cuối cùng bên bán gia tăng nên làm giá giảm xuống mạnh mẽ. Cây nến thứ ba càng dài cho thấy lực đảo chiều càng mạnh.

Tweezer Top

Mô hình nến đảo chiều giảm cuối cùng đó là Tweezer Top (Đỉnh nhíp). Mô hình này gồm 2 nến ngược chiều nhau.

Nến thứ nhất là giá đóng cửa gần bằng với giá cao nhất trong phiên. Nến thứ hai mở cửa với mức đóng cửa của phiên trước nên giá lập tức giảm mạnh cho đến khi phiên giao dịch kết thúc.

Mặc dù Tweezer Top là mô hình được hình thành trong xu thế tăng giá. Nhưng trong phiên tiếp theo, các nhà đầu tư đổi ý không mua nên tìm cách dìm giá xuống. Từ đó, dẫn đến dấu hiệu về sự hình thành của một xu hướng giảm.

Tổng hợp 9 biểu đồ nến đảo chiều đặc trưng nhất

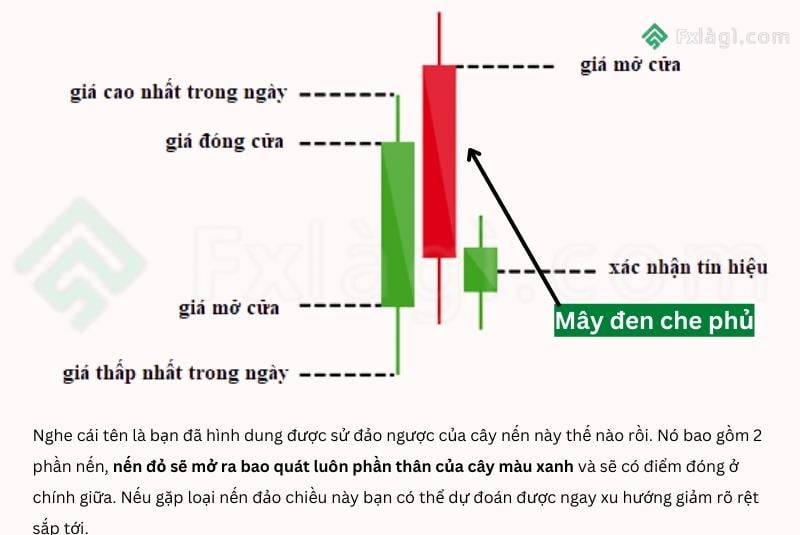

Mây đen che phủ

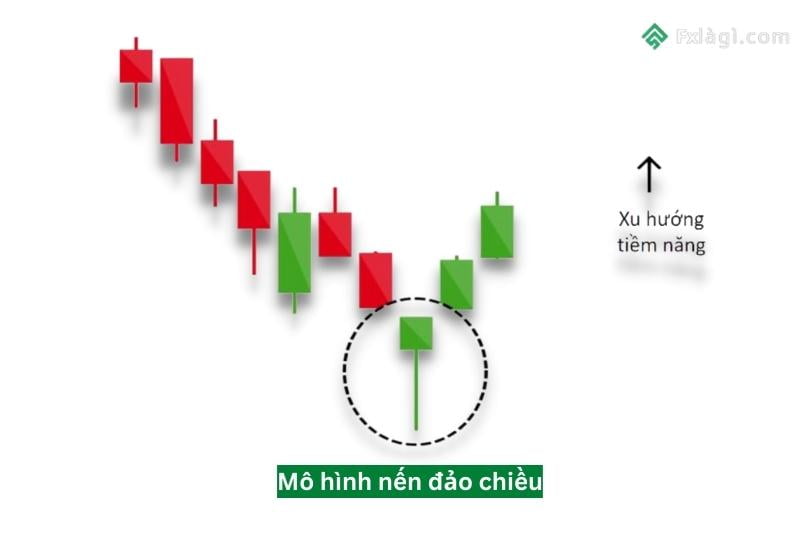

2. Nến đảo chiều căn bản

3. Nến sao hôm

4. Nến sao băng

5. Nến Nhấn chìm Bearish Engulfing

6. Nến Hanging Man Người treo cổ

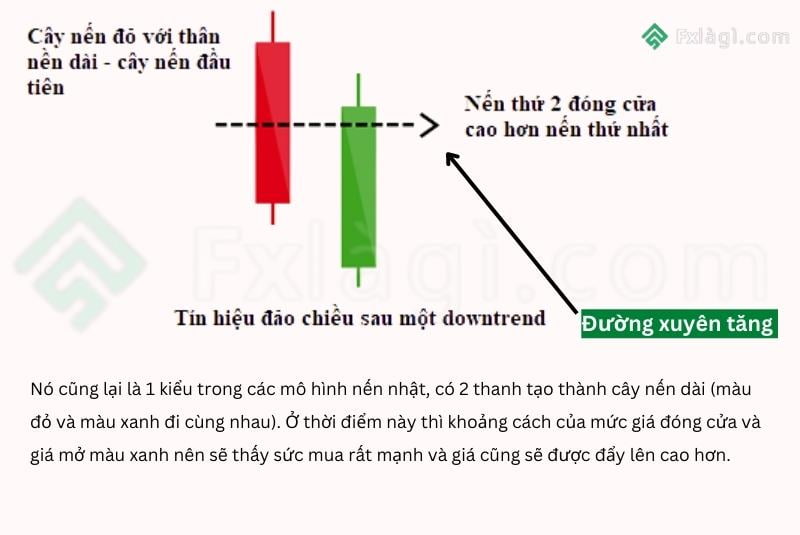

7. Đường xuyên tăng

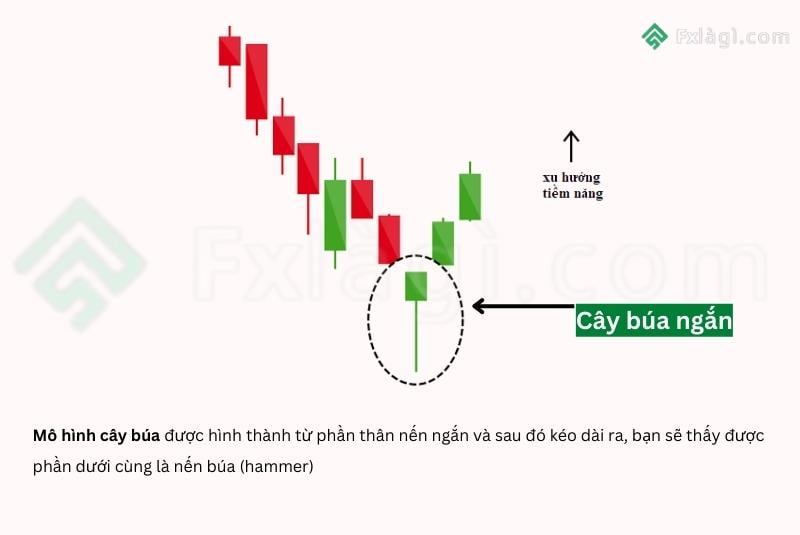

8. Cây búa ngắn

9. Nến búa ngược

Nếu bạn thấy còn mô hình nào nữa của nến đảo chiều vui lòng để lại bình luận bên dưới cho FXlagi nhé

Kết luận

Việc nghiên cứu những mô hình nến đảo chiều là cơ sở quan trọng để nhà đầu tư dự đoán xu hướng của thị trường. Từ đó, họ sẽ tìm được thời điểm đầu tư hợp lý.

Hy vọng qua những chia sẻ này, bạn đã có thêm nhiều kiến thức hữu ích về đồ thị nến Nhật và áp dụng thành công trong cuộc chơi forex của mình.

Ngoài ra, trader có thể tìm hiểu thêm về cách phân tích nến Nhật để giúp quá trình giao dịch của mình đạt hiệu quả cao qua bài viết ==> Hướng dẫn phân tích nến Nhật để đầu tư Forex hiệu quả nhất.

Tổng hợp một số câu hỏi liên quan đến mô hình nến đảo chiều

[sp_easyaccordion id=”5287″]